从全球范围来看,人工智能领先的国家主要有美国、中国。因此了解和熟悉产业当中有哪些成熟和短板非常重要。本报告非常扎实、数据来源权威,从上下游梳理了中美人工智能产业的异同,差距,引用了大量的案例进行剖析解读。

从全球范围来看,人工智能领先的国家主要有美国、中国及其他发达国家。截止到2017年6 月,全球人工智能企业总数达到2542家,其中美国拥有 1078家,占据42%;中国其次,拥有592 家,占据23%。中美两国相差486家。其余872家企业分布在瑞典、新加坡、日本、英国、澳大利亚、以色列、印度等国家。

从现有统计上看,美国人工智能企业从1991年开始创建,从1991年--1997年历经萌芽时期,1998年--2004年阶段经历发展期,2005年--2013年阶段历经高速成长期,2013年至今进入平稳阶段。

和美国相比,中国的AI产业进步略晚,1996年开始起步,2003年进入发展时期,2008年--2015年期间进入高速成长时期,到2015年期间,人工智能有关的企业达到166家。

中美AI创投融资对比

技术如果得到资本的加持,将会推动技术的落地和进步。

美国的AI产业布局非常完善,基础层、技术层和应用层都有涉及,尤其是在算法、芯片和数据等产业核心领域,积累了强大的技术创新优势,各层级企业数量全面领先中国。相比较而言,中国在基础元器件、基础工艺等方面差距较大。

从基础层的芯片企业数量来看,中国拥有14家,美国33家,中国仅为美国的42%。 而技术层,中国拥有273家,美国拥有586家,中国为美国的46%。 在应用层,中国拥有304家公司,美国拥有488家,中国是美国62.3%。

总体来看,美国在企业数量上全面领先中国,基础层和技术层的企业数量约为中国的2倍,但是在应用层上,中国和美国的差距略小。

中国投资者在应用层关注的更多。中国人工智能企业中,融资占比排名前三的领域为计算机视觉与图像,融资143亿元,占比23%;自然语音处理,融资122亿元,占比19%;以及自动驾驶/辅 助驾驶融资107亿元,占比18%。值得一提的是:中国的自动驾驶/辅助驾驶企业虽然只有31家,但融资额是第三,表明中国的投资者非常看好这一领域。

美国投资者对于基础层更为看重。在美国人工智能企业中,融资占比排名前三的领域为芯片/处 理器融资315亿占比31%,机器学习应用融资207亿占比21%,自然语言处理融资134亿占比13%。芯片企业的数量排名第八,33家,但融资量却是第一,美国的芯片实力和资金吸引力,可见一斑。

中国的弱点在芯片,近年来,中国的创业者和投资者逐渐开始关注对芯片,截止至2017年6月,中国处理器/芯片投资事件比重排名第四,占比7.55%,但可能由于基础层公司少,投资门槛高,导致事件数量仍和美国有较大差距。

美国的大笔投资热点在机器学习应用,这一领域同时也是仅次于芯片的吸金领域。美国的AI已 经在各行各业都产生了连带效应。而中国只在自动驾驶/辅助驾驶、计算机视觉与图像等领域应用较多,相对而言还是比较狭窄的。

未来趋势预判:

泡沫即将出现,主要的信号有两个:

一、资金多而项目少

综合过往数据和2017年前半年的情况,今年美国新增企业数量将跌到谷底,预计在2017结束之前,美国新增企业数量范围将在25-30家之间徘徊。 同时,美国的累计融资量持续快速增长,最 后将稳定在1380-1500亿元的区间。 18年后,中美两国AI企业数量增长都将有所恢复,但依然平缓。

二、周期长而营收难

通俗地说,现在的人工智能被高估了。深度学习起源于上世纪八九十年代的神经网络研究。在很多情况下,前沿研究是由对已有方法的微小改动和改进组成,而这些方法在几十年就已经被设计出来了。

尽管如此,市场热炒的人工智能技术和产品的成熟度仍然有限。许多项目和技术,并不能直接 获得消费者欢迎,还需要相当长的时间才能走向成熟。

这种前提下,创业项目不得不舍弃大众消费市场而致力于解决企业级问题,创新公司的商业模式回归到类似传统IT厂商的角色,进一步加大了营收难度。

预计在2020年之前,美国累计AI公司数量将会超过1200家,累计融资将达到2000亿人民币;根据历史数据推断,中国在2017年年末达到745亿融资总额。

中美AI巨头卡位战

美国的巨头通过收购拼抢人才,强化技术储备;同时争相开源,构建生态,人工智能的平台化、云端化将成为全球发展的潮流。而中国的巨头凭借场景和数据优势,在计算机视觉、语音识别等领域,具备了和美国巨头一较高下的实力。

中美巨头的产业布局

美国巨头呈现出全产业布局的特征,包括基础层、技术层、应用层,均有布局;而中国巨头主要集中在应用侧,只在技术层局部有所突破。

技术层:争抢人才,构建生态

巨头们通过招募高端人才、组建实验室等方式加快对关键技术的研发,Facebook在2013年开始就成立了Facebook人工智能研究实验室,研究图像识别、语义识别等人工智能技术;同年,国内的巨头百度亦成立深度学习实验室,研究方向包括深度学习、计算机视觉、机器人等领域。

下图整理了各大巨头的AI实验室的名称、成立年份、简介:

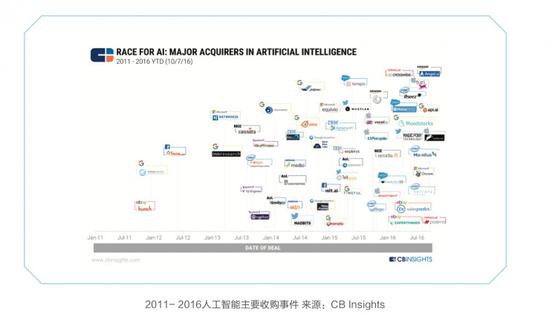

除了成立实验室以外,巨头们一会通过投资和并购储备人工智能研发人才和技术。其中,Google于2014年以4亿美元收购了深度学习算法公司 Deepmind,该公司开发的AlphaGo为Google的人工智能添上了浓墨重彩的一笔。

CB Insights 的研究报告整理了2011年—2016年人工智能主要收购事件,谷歌自2012年以来共收购了11家人工智能创业公 司,是所有科技巨头中最多的,苹果、Facebook和英特尔分别排名第二、第三和第四。标的集中 于计算机视觉、图像识别、语义识别等领域。

建立开源生态,占领产业核心

大公司纷纷拥抱开源有两方面原因: 第一,通过开源来构建生态和护城河。无论是谷歌、亚马逊还是BAT都已经拥有云计算基础设施,Google、微软一直在讲的开源、AWS推出的AI功能,本质上并无差别,都是为了赋予自家云端客户更强的数据处理能力。在现有的云服务市场中,科技巨头占据多数,构建基于人工智能的云服务将成为巨头的下一个主战场。AI是信息基础设施的一个升级,是今后产业发展的巨大引擎。巨头都想把握升级过程中涌现的大量机会,赋能全行业。第二, 开源是一种开放式创新。通过开源深度学习平台,不仅可以吸引大量开发者,还可以为机器学习提 供大量的数据支持,以及大量的现实场景。

人工智能的常见开发框架包括谷歌的TensorFlow、Facebook的Torch、Microsoft的CNTK 以及IBM的SystemML。这些框架的地位类似于人工智能时代的iOS/Android。开源也成为了这些 软件开发框架共同的策略。

2015年,谷歌将内部采用深度学习的技术整理到一起,发布第二代人工智能系统TensorFlow,并宣布将其开源。 TensorFlow包括很多常用深度学习技术、功能和例子的框架。

2013年卷积神经网络发明者Yann LeCun加入Facebook,带领公司的图像识别技术和自然语言处理技术大幅提升。Facebook的深度学习框架是基于之前的Torch基础上实现的,于2015年12 月开源。此外,Facebook还开源了人工智能硬件平台Big Sur等十余个项目。

国内的巨头也是走开源的路线:2016年,百度开放了其深度学习平台Paddle-Paddle,覆盖了搜索、图像、语音识别、语义处理、用户画像等领域的技术。腾讯不同事业部都在不同领域展开AI研究。AI Lab注重将技术与腾讯业务场景相结合,即游戏、社交、内容生态。

应用层:抢夺语音交互入口,征战云站务

近日,APP分析公司Vetro Analytics公布了一份“基于AI的个人助理如何重塑用户习惯”的报告。 该报告显示,凭借苹果设备广泛的用户群体,最早面世的Siri仍然是老大,但一年内流失15%的用户。 与之相对的是Amazon Alexa的崛起。Alexa伴随着Amazon Echo智能音箱诞生,用户数 量在一年内增长325%。 谷歌、微软、苹果、Facebook都在争夺这块市场。微软也推出了内嵌 Cortana的Invoke音箱,并且将“Conversation as Platform”(对话即平台)作为战略。

行业解决方案

人工智能必然走向云化,机器学习对于云来说是一项关键的技术,它能训练大规模的AI网络,不断自我学习和提升。 在这一点上,Amazon、Google这些拥有较好云端设施的公司将很有优势。 亚马逊不仅基于AI 构建和优化了大量自身业务,也利用 AWS云为其他厂商提供了高效的AI解决方案。 “云+AI”成为新的趋势,Google寄希望于借AI赶超AWS。 2015年,微软发布了“微软认知服务”,这是一个基于微软云平台Azure的智能API(应用程序编程接口),涵盖了五大方向的人工 智能技术,包括了计算机视觉、语音、语言、知识、搜索五大类API。

国内的BAT三巨头在云服务领域也纷纷引入人工智能。

百度从两三年前就开始用GPU代替CPU进行计算,提升数据处理能力。2016年,阿里云发布 面向深度学习、3D图像渲染的新一代HPC平台。腾讯云在搭建DI-X深度学习与机器学习平台的基 础上,开放图像处理、语音处理和自然语言处理能力为自动驾驶、安防、智慧法庭、智能家居、智 能营销等多个场景提供解决方案,致力于“让小企业也能用到AI能力”。

基础层:美国巨头深入产业核心布局芯片

人工智能芯片主要包括GPU、FPGA、ASIC以及类脑芯片。在人工智能时代,它们各自发挥 优势,呈现出百花齐放的状态。

Google的TPU,是专门为其深度学习算法Tensor Flow设计的,TPU也用在了AlphaGo系统中。今年发布的第二代Cloud TPU理论算力达到了180T Flops,能够对机器学习模型的训练和运行带来显著的加速效果。

而英伟达是GPU的行业领袖,GPU是目前深度学习领域的主流芯片,拥有强大的并行计算力。而另一个老牌芯片巨头,英特尔则是通过大举收购进入FPGA人工智能芯片。类脑芯片是一种基于神经形态工程,借鉴人脑信息处理方式,具有学习能力的超低功耗芯片。 IBM从2008年开始模拟人类大脑的芯片项目 。

苹果正在研发一款名为“苹果神经引擎”(Apple Neural Engine)的专用芯片。该芯片定位于本地设备AI任务处理,把面部识别、语音识别等AI相关任务集中到AI模块上,提升AI算法效率, 未来可能嵌入苹果的终端设备中。

芯片由于投资周期长、专业技术壁垒厚、市场相对比较狭小,导致竞争非常激烈且难以进入。

卡位之战,谁能胜出?

在人工智能卡位战中,巨头们战术趋同,即建立技术壁垒,软硬件双线发展,做好平台生态。 但战略上略有不同:Google是全球在人工智能领域投入最大且整体实力最强的 ,Google希望利用开源系统构建AI生态,覆盖更多用户使用场景,从互联网、移动互联网 等传统业务延伸到智能家居、自动驾驶、机器人等领域,积累更多数据信息。

亚马逊的特点是B端和C端共同发力。通过智能音箱和语音助手引领人工智能消费 级行业生态。另一方面,用人工智能深化AWS云计算服务,赋能全行业。Facebook在人工智能领 域的布局主要围绕着其用户的社交关系和社交信息来展开

国内三巨头中,百度相对激进,宣布了“All in AI”战略,随着陆奇的强势加盟,将全力推动百度转型成AI平台型公司。腾讯、阿里基于自身产品功能进行试水。

除了正面竞争,巨头们在人工智能领域的积极合作。2016年9月,Facebook、亚马逊、谷 歌、IBM、微软五大巨头成立了非盈利组织“Partnership on AI”(人工智能合作组织),旨在分 享AI领域的最佳技术实践,促进公众对AI的理解,挖掘可以促进社会福祉的AI研究领域以及提供一 个公开参与的平台。

中美AI领域人才队伍

当前,人工智能领域的竞争,主要体现为人才之争。 只有投入更多的科研人员,不断加强基础研究,才会获得更多的智能技术。

美国产业人才总量是中国的两倍

美国1078家人工智能企业约有78700名员工,中国592家公司中约有39200位员工,只有美国的50%。其中,美国基础层人才数量是中国的13.8倍。

-

在自然语言处理领域,美国员工人数是中国的3倍,美国20200人,中国6600人;

-

处理器/芯片,美国员工人数是中国的13.8倍,美国17900人,中国1300人;

-

机器学习应用,美国员工人数是中国的1.8倍,美国17600人,中国9800人;

-

智能无人机,美国员工人数是中国的1.98倍,美国9220人,中国4660人;

-

计算机视觉与图像,美国员工人数是中国的2.87倍,美国4335人,中国1510人。

-

中国仅在智能机器人领域人才稍多,6400人,约为美国同领域人数的3倍。

人工智能技术网 倡导尊重与保护知识产权。如发现本站文章存在版权等问题,烦请30天内提供版权疑问、身份证明、版权证明、联系方式等发邮件至1851688011@qq.com我们将及时沟通与处理。!:首页 > 新闻 » 中美人工智能产业布局:美国领衔芯片、算法、NLP领域